Los sectores de comercio y construcción mejoraron su positivismo de cara al tercer trimestre, mientras que el agropecuario, manufactura y servicios temen un panorama más sombrío

11 JUL 2023

El Índice de Expectativas Empresariales se redujo de forma mínima (pasó de los 56,1 puntos calculados en marzo a 55,1 puntos entre mayo y junio), lo que representa un ligero retroceso que se debe analizar con detalle en los diferentes sectores consultados por la tercera Encuesta de Expectativas Empresariales de este año, realizada por el Instituto de Investigación en Ciencias Económicas (IICE) de la Universidad de Costa Rica (UCR).

La medición se realizó del 22 de mayo al 8 de junio de este año, para la cual se consultó a personas de 415 empresas.

Es importante destacar que la disminución no aplica de manera uniforme para los gremios empresariales analizados, que son comercio, construcción, manufactura, servicios y agropecuario. Mientras los dos primeros vieron mejorar su expectativa de negocios de cara al tercer trimestre (subieron su puntaje en 4,6 y 0,4, respectivamente), los otros tres sufrieron un descenso (-0,7, -2,0 y -8,1, en el mismo orden).

Es decir, que la mayor parte de esta reducción promedio en el Índice se debe al pesimismo que muestra el sector agropecuario que, dicho sea de paso, es el único que se puede calificar como pesimista, es decir, se mantiene por debajo del margen de los 50 puntos (42,2). En cambio, los sectores más optimistas hacia el tercer trimestre son también comercio (61,1 puntos) y construcción (61,0), seguidos de manufactura (55,9), y servicios (55,2).

Cabe destacar además que, para este tercer trimestre, el Índice es mejor que el promedio de los terceros trimestres de los años más recientes.

Casi una cuarta parte del empresariado contrató nuevo personal

En el empleo existen buenas y malas noticias. Si se inician por las positivas, se puede afirmar que, en el segundo trimestre de este año, el 23,8 % de las empresas contrató nuevo personal. Es decir, casi una de cada cuatro empresas amplió su planilla.

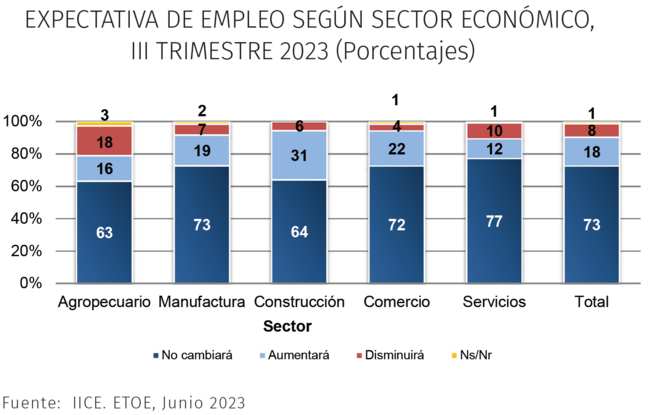

La que puede llamarse “mala noticia” es que esta bonanza de contrataciones no continuaría a un ritmo similar para el tercer trimestre, ya que solo un 17,8 % de las personas consultadas afirmaron que aumentarían el número de colaboradores (sobre todo en empresas grandes y medianas que confían en el éxito de sus proyectos y en la estabilidad del mercado), contra un 27 % que había afirmado lo mismo para el segundo trimestre.

Este fenómeno hizo que la gran mayoría del empresariado pronostique que no hará ni contrataciones ni recortes (un 72,5 %), número que aumentó considerablemente con respecto al estudio que hizo esta misma consulta en el segundo trimestre (64,6 %). De hecho, al menos el 63 % de cada uno de los cinco sectores analizados dijo que esta sería la decisión que tomaría.

Son varias las razones que esgrime la mayoría de negocios para mantener sin cambios a su personal. Por ejemplo, señalan que no hay disponibilidad de mano de obra adecuada, los costos de producción y de salarios, la situación actual y futura de la economía del país, la capacidad instalada y la demanda local.

En cambio, quienes afirman que despedirán personal crecieron 1,9 puntos porcentuales y ahora suman el 8,4 % de la muestra. Su justificación: altos costos en las materias primas, las cargas sociales, la fuerte competencia y por razones de temporalidad del año.

Si se toma en cuenta a los sectores, se observa que servicios es el que parece que tendrá más estabilidad en su planilla (77 %), mientras que el de construcción sería el que contrataría más personal (31 %). En cambio, la mala perspectiva del sector agropecuario para sus negocios en este tercer trimestre también se ve reflejada en la posibilidad de despedir trabajadores: así lo afirmó el 18 %, siendo así el sector que más salida de personas prevé.

Una buena noticia adicional es que el balance global de contratación para este tercer trimestre del 2023 (9,4 %) es mejor que el promedio para los terceros trimestres de los últimos 13 años. No obstante, la parte negativa de este resultado es que el balance cayó en 11,1 puntos porcentuales con respecto al segundo trimestre de este año y también bajó interanualmente, ya que el tercer trimestre del 2022 tuvo un 10,5 %.

Perspectiva de ventas y producción también reportan baja en positivismo

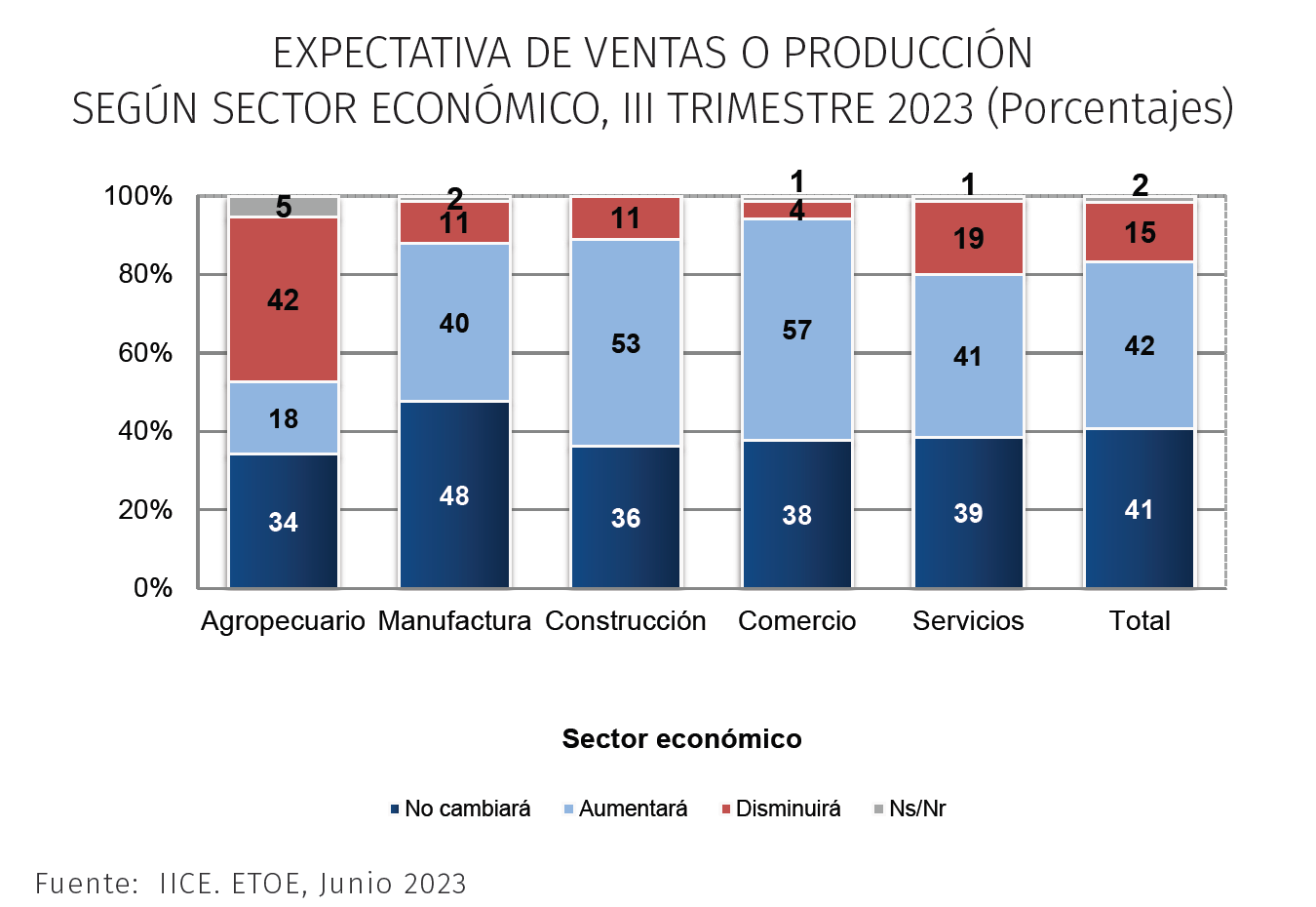

En términos generales, la muestra consultada afirmó que las ventas o la producción continuarán aumentando (42 %, ligera baja con respecto al segundo trimestre, que fue del 49 %) o que al menos se mantendrán (41 %) y solo un 15 % comentó que cree que se reducirán (13 % en el estudio anterior).

El mayor optimismo se observa en el sector de comercio, donde el 57 % de su empresariado dijo confiar en que las ventas aumentarán (mismo porcentaje del estudio pasado), seguido nuevamente del de construcción (53 %).

En cambio, otra vez el porcentaje más pesimista lo tiene el agropecuario, donde el 42 % dijo presentir que su producción y ventas caerán. Esto representa un aumento considerable con respecto al análisis del segundo trimestre, donde solo el 16 % de este mismo sector dijo creer que las ventas mermarían.

Si se saca el balance de las respuestas, (diferencia entre opiniones positivas y negativas) se obtiene que el de agropecuario, manufactura y servicios reportaron una baja considerable de este balance, tendencia que se mantiene en el último año. El sector construcción prácticamente no tuvo ningún cambio y el único que se inclinó hacia un panorama más favorable es el de comercio.

Las utilidades se mantendrían o aumentarían

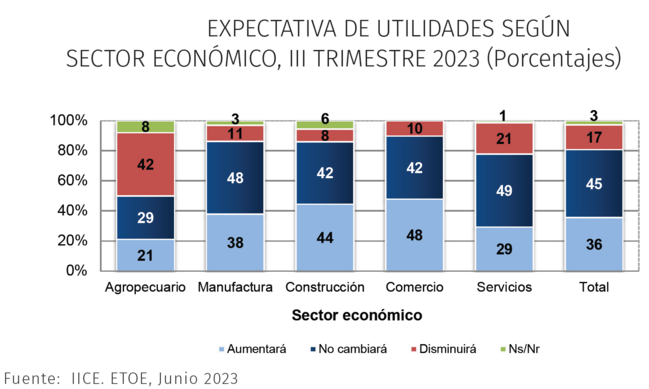

En promedio, el 45 % de las personas encuestadas afirmó que las utilidades de su negocio se mantendrían, seguidos del 36 % que dijo esperar que estas aumentarán y solo el 17 % se mostró pesimista y consideró que disminuirían.

Con la clara excepción del agro, donde el 42 % se mostró negativo y considera que sus utilidades caerían, los otros cuatro sectores tienen perspectivas más neutras o positivas. Nuevamente, el empresariado de comercio (48 %) y construcción (44 %) son los dos que observan un mejor futuro para este rubro.

Haciendo el balance entre opiniones favorables y desfavorables, existe un mayor optimismo sobre las utilidades en el comercio y un aumento mínimo en el sector de manufactura con respecto al trimestre pasado. No obstante, sectores como construcción, servicios y notablemente el agropecuario vieron caer sus promedios en relación con la última medición.

Competitividad económica con aires positivos

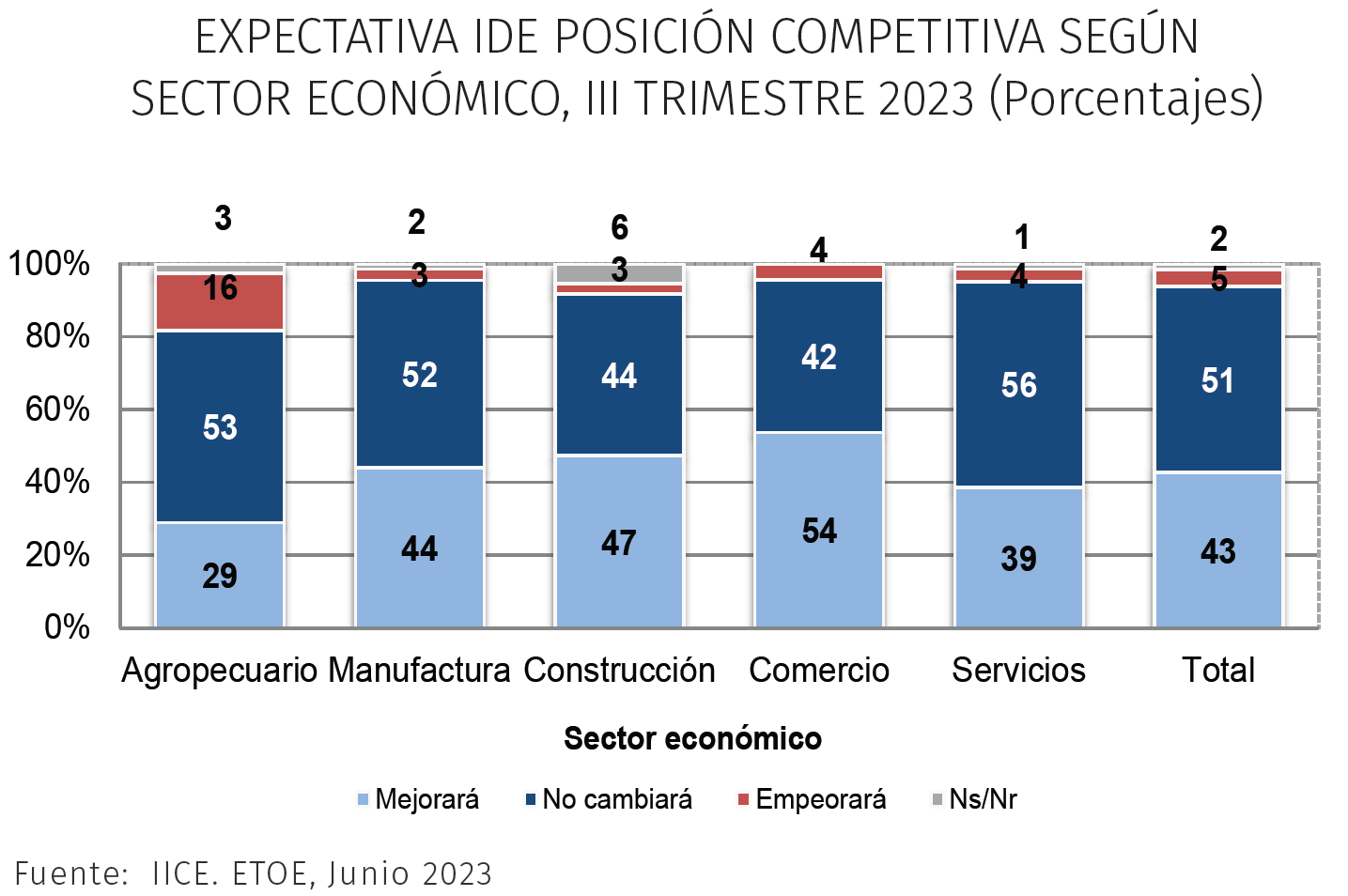

El panorama de la posición competitiva de las empresas es mayoritariamente halagüeño. Solo el 5 % de la muestra dijo esperar que la competitividad de su negocio empeore para el tercer trimestre de este año, mientras que el 51 % afirmó que esta se mantendrá igual y el 43 % aseguró que mejorará.

Desagregando este resultado por sectores, se obtiene que, nuevamente, el más negativo es el agro, donde el 16 % espera una reducción en su competitividad. No obstante, la mayor parte de personas que se desempeñan en esta rama cree que la competitividad de su negocio será la misma a la del trimestre anterior y casi el doble (un 29 %) afirma incluso que mejorará.

El sector más positivo en este aspecto es, de nuevo, el de comercio. Ahí, el 54 % de sus propietarios consideró que la situación mejorará, seguido de construcción (47 %), manufactura (44 %) y servicios (39 %). Este último es el que afirma con más vehemencia que la competitividad será la misma (56 %).

En el balance de estas respuestas por sectores en comparación con el último año, se observa que es en comercio y manufactura donde hay una tendencia más positiva. Estos mismos grupos también tienen un nivel por encima del promedio anual (12 y 3 puntos porcentuales, respectivamente).

Solo el 18,8 % de las empresas invertirán en sus negocios

Las intenciones de adquisición de herramientas y equipos de trabajo, infraestructura, maquinaria, tecnología, entre otros materiales de trabajo, para el tercer trimestre permanecieron prácticamente igual que en el último estudio.

La gran mayoría del empresariado (78 %) dijo que evitará invertir en nuevas herramientas, mismo que señaló que solo ejecutaría compras que sean indispensables para la operación de sus negocios. Solo el 18,8 % sí expresó intención de adquirir este tipo de activos.

El sector que más planea destinar recursos a este tipo de adquisiciones es el de servicios (22 %, el único que mejoró su perspectiva con respecto a la encuesta pasada, con 1,8 puntos porcentuales) mientras el que está más reacio a hacerlo es el agropecuario (83,6 %, caída de 6,1 puntos).

Empresariado espera un tipo de cambio estable

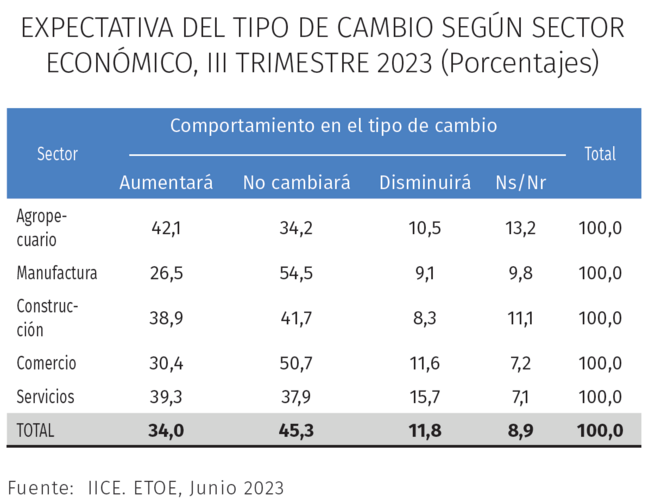

El sostenimiento en el valor del dólar con respecto al colón entre julio y setiembre es lo que más prevalece en las predicciones de la encuesta, posiblemente motivado por la estabilidad en esta moneda en los últimos meses, la cual mantuvo un valor promedio de 545,2 colones en su venta durante la aplicación de la encuesta. Así lo espera el 45,3 % de las respuestas, lo que significa un importante crecimiento de 8,1 puntos porcentuales con respecto al análisis anterior, donde este grupo significó el 37,2 %.

Del total de las opiniones que esperan estabilidad, un tercio afirma que esta situación no afectará la competitividad de sus empresas, mientras el 33,8 % afirma que sí lo hará. Ese mismo porcentaje representa a quienes consideran que más bien los beneficiará.

Quienes esperan un encarecimiento del tipo de cambio pasaron del 42,4 % en el segundo trimestre a un 34 % para el actual (se redujeron en 8,4 puntos), mientras quienes creen que la moneda norteamericana perderá aún más su valor también decrecieron en 1,2 puntos y pasaron de ser el 13 % en el segundo trimestre al 11,8 % en el tercero.

Desagregados por sectores, el que espera un mayor aumento del dólar es el agropecuario (42,1 %), mientras que el de servicios es el que más considera que puede haber un abaratamiento de ese valor (15,7 %). Finalmente, el que más considera que el costo de la moneda estadounidense será el mismo de los últimos meses es el de manufactura (54,5 %).

Si se separan las opiniones entre las empresas exportadoras y no exportadoras, se observa que las primeras tienen una consideración más positiva con respecto al efecto que tendría una eventual estabilización en el valor del dólar para el trimestre que recién inicia (43,3 %), mientras para las segundas, este fenómeno sería sobre todo negativo (37,6 %).

En la encuesta también se consultó al empresariado de actividades agropecuarias o manufactureras si exportaban o no sus productos, y si lo hacen, cuánto de su producción venden fuera del país. En este sentido, el 22,4 % dijo ser exportador. De este porcentaje, el 42 % aseguró que exportaba menos de una cuarta parte de su producción, mientras el 15 % lo hace con más de la mitad y el 40 % exporta entre el 25 y el 50 %.

Precios permanecerían estables: así lo esperan las empresas

Siete de cada 10 personas encuestadas auguran precios sin movimiento para los meses entre julio y setiembre. Este dato es mayor al que presagiaba el empresariado para el segundo trimestre (62,2 %). En cambio, solo un 19 % espera que los precios aumenten y únicamente el 8 % confía en que disminuyan.

Si es por sectores, el que prevé un mayor aumento en los precios es el de construcción (31 %), muy por encima del resto. Caso contrario, el que aguarda una disminución más importante y también muy por encima del resto es el agropecuario (26 %), mientras que el que confía en una mayor estabilidad es el de manufactura (77 %).

En balance, el empresariado nacional muestra una caída de la expectativa de los precios en comparación con el segundo trimestre del año pasado. Mientras que en el estudio anterior este balance neto fue del 17,6 %, en esta oportunidad este indicador llegó al 11,3 %, es decir, sufrió una erosión de 6,3 %.

Periodista: Pablo Mora Vargas

Oficina de Divulgación e Información

pablo.moravargas@ucr.ac.cr